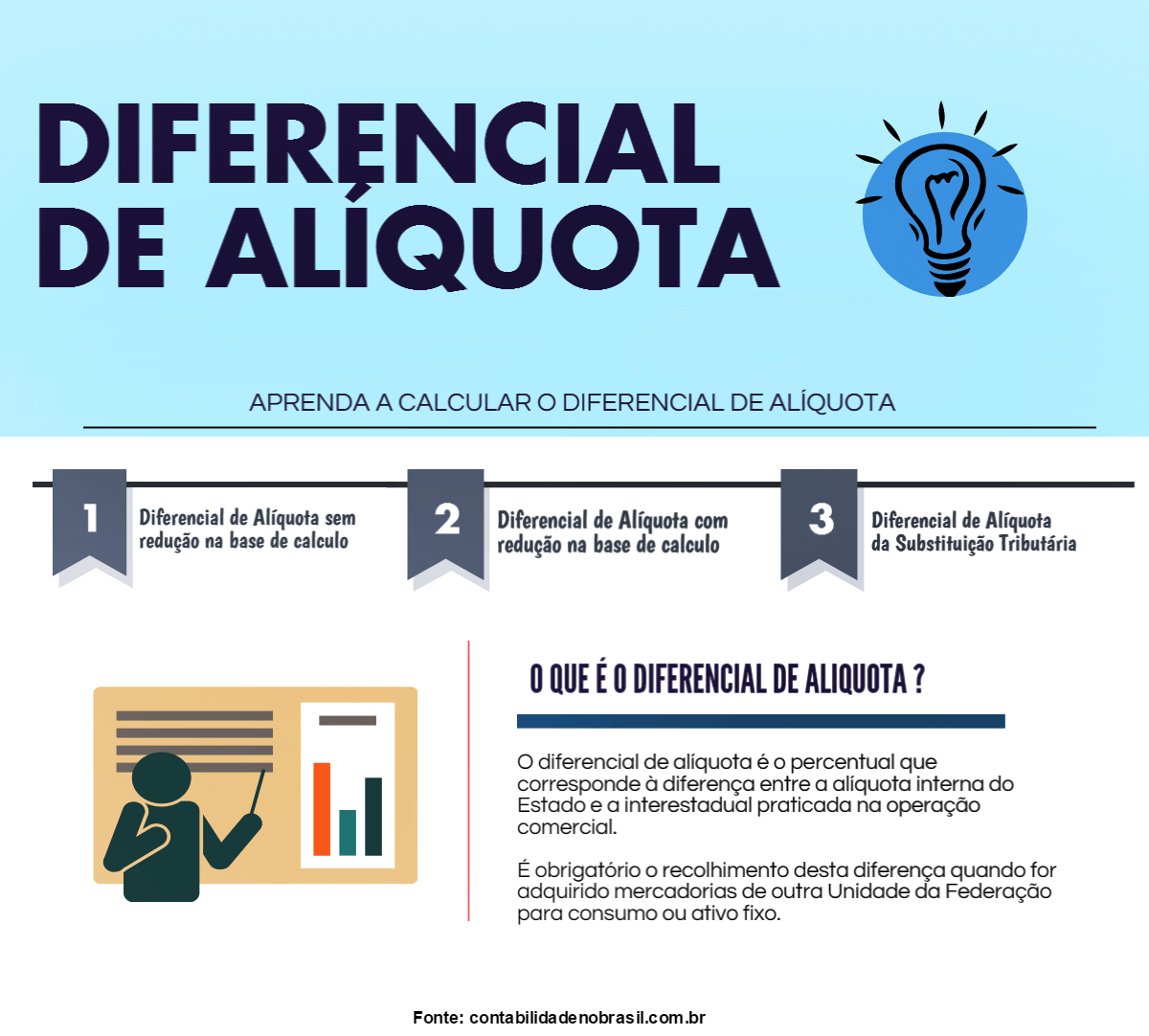

O QUE É O DIFERENCIAL DE ALIQUOTA?

Uma operação muito corriqueira em todos escritórios de contabilidade e empresas, mas que ainda surgem dúvidas em meio aos seus processos, afinal, o que é o diferencial de aliquota e quando ele é devido?

O diferencial de aliquota é devido nas compras de mercadorias para uso e consumo assim como bens do ativo

imobilizado. Isto acontece devido ao fim da movimentação deste produto, sendo para o consumo final, este recolhimento é a forma do Estado de recolher seu imposto, já que não haverá movimentação posterior relacionado a esta compra.

Em São Paulo esta situação é tratada de uma maneira diferente, se a empresa é do Lucro real ou Presumido a regra é geral sendo devido apenas para compras de uso e consumo ou para o ativo imobilizado.

Caso a empresa seja Optante pelo Simples Nacional e se a mercadoria não for da Substituição Tributária é devido o Diferencial de Alíquota de acordo com o artigo 115 inciso XV-a alínea a, também deve ser analisado a alíquota interna do produto no estado, pois se tiver a mesma alíquota não será devido, as alíquotas podem ser consultadas nos artigos 52, 53 e 54 do Regulamento de ICMS de São Paulo.

Caso se trate de um contribuinte industrial, deve-se levar em consideração se o bem do ativo

imobilizado será utilizado no setor produtivo ou não, pois neste caso o diferencial de aliquota

não é devido.

O QUE COMPÕE A BASE DE CALCULO DO DIFERENCIAL DE ALIQUOTA

A Base de Cálculo do diferencial de aliquota é o resultado da somatória do valor dos produtos mais o valor do IPI conforme descrito no inciso 4º artigo 12 do RCTE conforme descrito abaixo.

RCTE – Art. 12. Nas seguintes situações específicas, a base de cálculo do imposto é: IV – na entrada, decorrente de operação interestadual, de mercadoria ou bem destinado ao uso, consumo final ou integração ao ativo imobilizado do estabelecimento, o valor da operação de aquisição, acrescido do valor do Imposto sobre Produtos Industrializados;

Nas compras de mercadorias com benefícios fiscais é necessário que a base de calculo seja ajustado para o calculo do diferencial.

§ 4º Para efeito de pagamento do diferencial de aliquota, são considerados os benefícios fiscais concedidos na forma e condições estabelecidas para a operação ou prestação interna.

O Convênio de ICMS 52/91 é um bom exemplo desta situação, este convênio traz em suas clausulas primeira e segunda os percentuais efetivos das aliquota dependendo da região que está emitindo a mercadoria.

A Clausula quinta do referido convênio garante ao contribuinte o benefício da redução da base de cálculo para a apuração do diferencial de aliquota.

CONVÊNIO ICMS 52/91

Cláusula primeira Fica reduzida a base de cálculo do ICMS nas operações com máquinas, aparelhos e equipamentos industriais arrolados no Anexo I deste Convênio, de forma que a carga tributária seja equivalente aos percentuais a seguir: I – nas operações interestaduais: a) nas operações de saída dos Estados das Regiões Sul e Sudeste, exclusive Espírito Santo, com destino aos Estados das Regiões Norte, Nordeste e Centro-Oeste ou ao Estado do Espírito Santo, 5,14% (cinco inteiros e catorze centésimos por cento); b) nas demais operações interestaduais, 8,80% (oito inteiros e oitenta centésimos por cento). II – nas operações interestaduais com consumidor ou usuário final, não contribuintes do ICMS, e nas operações internas, 8,80% (oito inteiros e oitenta centésimos por cento). Cláusula segunda Fica reduzida a base de cálculo do ICMS nas operações com máquinas e implementos agrícolas arrolados no Anexo II deste Convênio, de forma que a carga tributária seja equivalente aos percentuais a seguir: I – nas operações interestaduais: a) nas operações de saída dos Estados das Regiões Sul e Sudeste, exclusive Espírito Santo, com destino aos Estados das Regiões Norte, Nordeste e Centro-Oeste ou ao Estado do Espírito Santo, 4,1% (quatro inteiros e um décimo por cento): b) nas demais operações interestaduais, 7,0% (sete por cento). II – nas operações interestaduais com consumidor ou usuário final, não contribuintes do ICMS, e nas operações internas, 5,60% (cinco inteiros e sessenta centésimos por cento). Cláusula quinta Para efeito de exigência do ICMS devido em razão do diferencial de aliquota, o Estado onde se localiza o destinatário dos produtos de que trata este Convênio reduzirá a base de cálculo do imposto de tal forma que a carga tributária total corresponda aos percentuais estabelecidos nas Cláusulas primeira e segunda para as respectivas operações internas.

DIFERENCIAL DE ALIQUOTA SEM REDUÇÃO NA BASE

Nada melhor para aprender do que a pratica, não é mesmo? Vamos logo a um exemplo:

Uma empresa estabelecida em MG vende uma mercadoria para outra empresa localizada em GO, contribuinte do ICMS, e este produto será utilizado para uso e consumo.

Aliquotas aplicadas:

- aliquota aplicada nas operações interestaduais entre contribuintes com saída de Minas Gerais para Goiás: 7%

- aliquota interna do estado de GOIAS (-) 17%

- Diferencial de aliquota a ser recolhido 10%

Sendo assim, a aliquota aplicada referente ao valor total do documento na compra de mercadoria com saída de Minas Gerais e destino Goiás será de 10%. Simulando um documento fiscal de R$ 1.000,00 o valor a ser pago seria de R$ 100,00.

Utilize a tabela de aliquotas Internas e Interestaduais para análise, clique aqui.

DIFERENCIAL DE ALIQUOTA COM REDUÇÃO NA BASE

Vamos agora simular um exemplo onde o produto possui um beneficio fiscal.

Uma empresa adquiriu uma empilhadeira de uma empresa localizada no Rio Grande do Sul para seu ativo imobilizado classificado com NCM 8427.90.00 pelo valor de R$ 95.000,00, base de cálculo R$ 69.758,50 e crédito de ICMS de R$ 4.883,09. Pede-se: Calcule o diferencial de aliquota.

- Primeiramente é preciso que se identifique em qual anexo do Convênio 52/91 que este NCM está elencado, o NCM do exemplo acima se encontra no Anexo I.

- Os produtos do Anexo I estão ancorados na clausula primeira do Convênio que traz a aliquota de 5,14% em vendas da região sul e sudeste e 8,80% nas vendas das demais regiões. Vejamos como se deu o calculo da redução para o vendedor, já que a compra foi realizada de um contribuinte da região sul que por este motivo

realizou a redução da base de cálculo de tal forma que o débito de ICMS seja 5,14%.

5,14 ÷ 7 = 0,7343 x 100 = 73,43%

95.000,00 x 73,43% = R$ 69.758,50

69.758,50 x 7% = R$ 4.883,09

- Para se calcular o diferencial de aliquota neste caso deve-se observar o que diz a parte “b” da clausula primeira, a aliquota efetiva para os estados do estado da região Centro Oeste, Norte e Nordeste é de 8,80%.

- Diminua 8,80 de 5,14 e aplique o resultado ao valor contábil da NFe.

8,80 – 5,14 = 3,66%

95.000,00 x 3,66% = R$ 3.477,00

Outra forma de calcular o diferencial de aliquota é encontrando os valores de cada aliquota.

95.000,00 x 5,14% = 4.883,00

95.000,00 x 8,80% = 8.360,00

8.360,00 – 4.883,00 = R$ 3.477,00

OBS: Perceba que não importa como faça o calculo para encontrar o diferencial de aliquotas, o importante é saber se o NCM em questão tem o benefício do Convênio 52/91 e em qual anexo o mesmo se encontra.

Outro cálculo de diferencial de aliquota que possui sua particularidade é o de Caminhões com mais de 5 toneladas, veja o que diz o inciso XXXV do Art. 8º Anexo IX do RCTE:

XXXV – de tal forma que resulte aplicação sobre o valor da operação do percentual equivalente a 9% (nove por cento) na saída interna de veículo automotor caminhão com peso em carga máxima superior a 5 (cinco) toneladas.

O fato mais relevante neste inciso é o que não está escrito. Perceba que não foi mencionado no final do inciso a frase “mantendo-se assim o crédito” ou “ficando mantido o crédito”, e o artigo 2º do Anexo IX é categórico ao afirmar que o crédito só será mantido caso conste naquele mesmo inciso.

Art. 2º Anexo IX: O benefício fiscal da manutenção do crédito quando concedido deve constar do mesmo dispositivo do regulamento que dispuser sobre a não-incidência isenção ou redução da base de cálculo.

Neste caso é preciso reduzir a base de calculo tanto do crédito como do débito.

Veja o Exemplo abaixo:

Uma empresa transportadora de cargas localizada no estado de Goiás adquiriu um caminhão com capacidade máxima de 40 Toneladas no estado de São Paulo pelo valor de R$ 350.000,00, o crédito destacado na nota é de R$ 24.500,00. Qual o valor do diferencial de aliquota devido pela empresa transportadora?

- O primeiro é dividir a aliquota garantida pela redução neste caso 9% pela aliquota desta mercadoria em Goiás 12%.

9 ÷ 12 = 0,75 x 100 = 75%

Assim já sabemos qual o percentual a ser aplicado tanto no crédito como no débito.

- Aplique este percentual de 75% no crédito destacado da nota.

24.500,00 x 75% = 18.375,00

- Depois encontre o débito integral e aplique o mesmo percentual de 75%.

350.000,00 x 12% = 42.000,00

42.000,00 x 75% = 31.500,00

Perceba que se multiplicar 350.000,00 x 9% = 31.500,00 se encontrará o mesmo valor.

- Agora diminua o valor do débito encontrado pelo crédito ajustado.

31.500,00 – 18.375,00 = R$ 13.125,00

FIQUE ATENTO COM AS GUIAS

O diferencial de aliquotas para as empresas “Normais” deve ser calculado dentro da apuração do ICMS e levado a outros débitos sendo que não haverá uma guia separada, ou seja, o valor do ICMS Normal já estará acrescido do diferencial de aliquotas.

Art. 73 § 1º Relativamente ao diferencial de aliquotas, o contribuinte deve: I – calcular o montante do imposto correspondente à diferença de aliquotas, devido em cada operação ou prestação, totalizando-o ao final de cada período de apuração e lançar o seu valor a débito no livro Registro de Apuração do ICMS; se for obrigado a manter e escriturar livros fiscais;

Já nas empresas optantes pelo Simples Nacional, em Goiás, a guia deve ser emitida separadamente utilizando o código 159 (Diferencial de aliquotas). Sua data de vencimento é de 20 dias após a emissão do documento fiscal.

DIFERENCIAL DE ALIQUOTA DA SUBSTITUIÇÃO TRIBUTÁRIA

Em caso de vendas de mercadorias da Substituição Tributária para empresas que não comercializaram as mesmas, ou seja, que serão utilizadas como uso e consumo. Neste caso, se a mercadoria for Substituição Tributaria também no estado do comprador, cabe ao vendedor efetuar o cálculo do Diferencial de aliquotas na saída, quesito obrigatório para que a mercadoria atravesse a barreira, calculando e efetuando o pagamento através de um GNRE.

Exemplo:

Uma empresa distribuidora de colchões do estado de Goiás vendeu para uma Usina de Cana de Açúcar na cidade de Ituiutaba 50 colchonetes que serão utilizados na área de convivência dos funcionários para que os mesmos possam tirar a sesta após o almoço. O valor da NF é de R$ 5.000,00. Pede-se: Calcule o valor do ICMS Normal assim como o valor devido a ser destacado de diferencial de aliquota.

(aliquota Minas Gerais) – (aliquota interestadual)

18% – 12% = 6%

5.000,00 x 12% = 600,00 (ICMS Normal)

5.000,00 x 6% = 300,00 (Diferencial de aliquotas)

O valor do diferencial de aliquota será destacado na NFe no campo ICMS Substituição Tributária. Lembrando que a anexação da GNRE junto a NFe é imprescindível.

ATUALIZAÇÃO

A partir de Janeiro de 2016 através das novas regras do Convênio ICMS 93/2015 para operações e prestações destinadas a outro estado ao consumidor final não contribuinte, também será devido o Diferencial de Aliquota, preparamos um artigo especial para você. Clique aqui para ler mais.

Gostou deste artigo? Se você deseja elevar o nível do seu conhecimento e se tornar especialista no setor fiscal, temos a solução ideal para você.

Estamos falando do curso online e prático mais completo do mercado, o Escrita Fiscal 3.0.

O curso possui mais de 120 vídeo aulas trazendo as situações inerentes a Escrituração Fiscal.

(Ainda temos 15 vagas com Desconto).

Hey, o que você achou deste conteúdo? Deixe seu comentário abaixo.