Pis e Cofins são sem dúvidas dois dos tributos mais complexos existentes na seara brasileira.

Você com certeza já deve ter ouvido isto em algum lugar, pois bem, se ouviu, quem disse tem toda razão.

Essa afirmação se deve pelas inúmeras Leis, Instruções Normativas, Soluções de Consulta, Soluções de Divergência e Decisões do STF (Supremo Tribunal Federal).

Mas não se assuste, você gostaria de realmente aprender mais sobre estes dois tributos? Então continue lendo este artigo para saber mais sobre:

- O que é Pis e Cofins?

- Modalidades de Contribuição para o PIS/PASEP

- Modalidades de Contribuição para a COFINS

- Pis e Cofins Cumulativo

- Pis e Cofins Não Cumulativo

- Créditos Admitidos no regime Não Cumulativo

- CST (Códigos de Situação Tributária) do Pis e Cofins

- Classificação de Produtos e Serviços

- Entendendo como funciona a Parametrização

- Como calcular o Pis e Cofins?

- Códigos DARF e vencimento do Pis/Cofins

Gostou dos tópicos que vamos tratar no artigo? Então não esqueça de compartilhar, vamos juntos espalhar o conhecimento a nossa classe contábil, basta clicar nos links abaixo para escolher aonde deseja compartilhar.

- Facebook (O mais utilizado)

- Twitter (Esquecido por muitas pessoas)

- Google+ (Você já conhece o Google+? hehe)

- LinkedIn (O mais profissional)

O QUE É PIS E COFINS?

O Pis e a Cofins, são dois tributos previstos pela Constituição Federal nos artigos 195 e 239.

Em suas definições temos:

- PIS (Programas de Integração Social e de Formação do Patrimônio do Servidor Público –PIS/PASEP) instituído pela Lei Complementar 07/1970.

- COFINS (Contribuição para Financiamento da Seguridade Social, instituída pela Lei Complementar 70 de 30/12/1991.

Os recursos do PIS são destinados ao pagamento do seguro-desemprego, abono e participação na receita dos órgãos e entidades para os trabalhadores públicos e privados, onde o PIS é destinado aos funcionários de empresas privadas, administrado pela Caixa Econômica Federal, e o PASEP destinado aos servidores públicos, administrado pelo Banco do Brasil.

Já os recursos da Cofins são destinados principalmente para a área da saúde.

MODALIDADES DE CONTRIBUIÇÃO PARA O PIS/PASEP

Existem três modalidades de contribuição para o Pis/Pasep, sendo elas:

- Sobre o Faturamento (0,65% ou 1,65%)

- Sobre a Importação (2,1%)

- Sobre a Folha de Pagamento (1%)

De acordo com o Art. 2º da Lei 9.718/1998, todas as pessoas jurídicas de Direito privado, ou a elas equiparadas estão obrigadas a modalidade de Contribuição sobre o Faturamento, podendo sua alíquota variar entre 0,65% ou 1,65% de acordo com o regime de apuração (Você irá entender os regimes de apuração do Pis e Cofins nos tópicos a seguir).

LEI Nº 9.718, DE 27 DE NOVEMBRO DE 1998

Art. 2° As contribuições para o PIS/PASEP e a COFINS, devidas pelas pessoas jurídicas de direito privado, serão calculadas com base no seu faturamento, observadas a legislação vigente e as alterações introduzidas por esta Lei.

Já as entidades sem fins lucrativos que tenham empregados, estão obrigados a modalidade sobre a Folha de Pagamento, e sua alíquota será de 1%.

Segue abaixo a listagem das entidades sem fins lucrativos que estão obrigados a modalidade sobre a Folha de Pagamento:

- Templos de qualquer culto;

- Partidos políticos;

- Instituições de educação e de assistência social que preencham as condições e requisitos do art. 12 da Lei nº 9.532, de 1997;

- Instituições de caráter filantrópico, recreativo, cultural, científico e as associações, que preencham as condições e requisitos do art. 15 da Lei nº 9.532, de 1997;

- Sindicatos, federações e confederações;

- Serviços sociais autônomos, criados ou autorizados por lei;

- Conselhos de fiscalização de profissões regulamentadas;

- Fundações de direito privado;

- Condomínios de proprietários de imóveis residenciais ou comerciais; e

- Organização das Cooperativas Brasileiras (OCB) e as organizações estaduais de cooperativas previstas no art. 105 e seu § 1º da Lei nº 5.764, de 16 de dezembro de 1971.

MODALIDADES DE CONTRIBUIÇÃO PARA A COFINS

A Cofins possui duas modalidades, sendo elas:

- Sobre o Faturamento (3% ou 7,6%)

- Sobre a Importação (9,75% + 1% Adicional)

PIS E COFINS CUMULATIVO

Existem dois regimes de apuração para o Pis/Cofins, o regime cumulativo e o regime não cumulativo.

O regime da cumulatividade consiste em um método de apuração no qual o tributo é exigido na sua inteireza, ou seja, toda vez que houver saídas tributadas, deve se efetuar o calculo em cima do total destas saídas, sem direito a amortização dos tributos incididos nas operações anteriores, resumindo, as empresas obrigadas a apurar o Pis e Cofins no regime cumulativo, não possuem direito a qualquer tipo de Crédito.

No regime Cumulativo há a incidência dos tributos possuem as seguintes alíquotas:

- Alíquota de 0,65% para o PIS; e

- Alíquota 3% para a Cofins.

PIS E COFINS NÃO CUMULATIVO

Até 2002, o Pis e Cofins eram apurados apenas pelo regime cumulativo sem direito ao Crédito das operações anteriores, porém a Lei 10.637/2002 e a Lei 10.833/2003 mudaram esse cenário adicionando a Não Cumulatividade.

A não cumulatividade, muito conhecida por já ser utilizada na cobrança de outros tributos, tais como o ICMS e o IPI, permite a apropriação de créditos com o montante cobrado na operação anterior, diferentemente do ICMS e IPI, no Pis e Cofins essa apropriação de crédito deve ser segregada item a item, separando qual produto é tributado e qual não é, ao invés de já apropriar-se do total da operação.

No regime Não Cumulativo há a incidência dos tributos possuem as seguintes alíquotas:

- Alíquota de PIS é 1,65%; e

- Alíquota da COFINS 7,6%.

Como regra geral, muitos dizem que Empresas do Lucro Real estão obrigados ao Regime Não Cumulativo de Pis e Cofins e as empresas do Lucro Presumido ao Regime Cumulativo.

Mas essa afirmação não pode ser tratada como uma verdade absoluta, já que existem inúmeras exceções que contradizem essa regra.

E para detalhar melhor estas exceções vamos listar abaixo as principais atividades empresariais que mesmo sendo do Lucro Real são obrigadas a apurar o Pis e Cofins pelo regime Cumulativo.

Todas exceções estão listadas no Art. 10 da lei 10.833/2003, segue algumas:

- Sociedades cooperativas, exceto as de produção agropecuária;

- Prestação de Serviços de Telecomunicações;

- Venda de jornais e periódicos e de prestação de serviços das empresas jornalísticas e de radiodifusão;

- Prestação de serviços de transporte coletivo rodoviário, metroviário, ferroviário e aquaviário de passageiros;

- Hospital, pronto-socorro, clínica médica, odontológica, de fisioterapia e de fonoaudiologia, e de laboratório de anatomia, patológica, citológica ou de análises clínicas, diálise, raios X, radiodiagnóstico e radioterapia, quimioterapia e de banco de sangue;

- Educação infantil, ensinos fundamental e médio e educação superior;

Prestação de serviços com aeronaves de uso agrícola; - Serviços das empresas de call center, telemarketing, telecobrança e e teleatendimento em geral;

- Administração, empreitada ou subempreitada, de obras de construção civil;

Parques temáticos, e as decorrentes de serviços de hotelaria e de organização de feiras e eventos, conforme definido em ato conjunto dos ministérios da fazenda e do turismo; - Agências de viagem e de viagens e turismo;

- Empresas de serviços de informática, decorrentes das atividades de desenvolvimento de software e o seu licenciamento ou cessão de direito de uso, bem como de análise, programação, instalação, configuração, assessoria, consultoria, suporte técnico e manutenção ou atualização de software e páginas eletrônicas.

CRÉDITOS ADMITIDOS NO REGIME NÃO CUMULATIVO

Agora vamos conhecer quais são os créditos admitidos no regime Não Cumulativo do Pis e Cofins, lembrando que as alíquotas são de 1,65% para o PIS e 7,6% para a COFINS.

Os créditos são admitidos para as seguintes situações:

- Aquisições de Mercadorias para revenda, exceto se as mesmas forem sujeitas a Incidência Monofásica, Alíquota Zero ou Substituição Tributárias;

- Aquisições de Insumos para serem utilizados na fabricação de produtos;

- Aluguéis de prédios máquinas e equipamentos, utilizados na atividade da empresa, pagos à pessoas jurídicas; (Inc. IV, art. 3º, Lei 10.637);

- Energia Elétrica consumida nos estabelecimentos da empresa (inciso IX, art. 3º, Lei 10.637);

- Custo de Armazenagem de Mercadorias;

- Frete CIF Saídas (Art.15, da Lei 10.833);

- Frete FOB nas Compras de Mercadorias (Art.15, da Lei 10.833);

- Depreciação de edificações e benfeitorias em imóveis próprios ou de terceiros, utilizados nas atividades da empresa;

Outra situação muito importante que também vale lembrar é que poderá se creditar do “Fundo de Estoque” as empresas que deixarem o Simples Nacional e o Lucro Presumido e adotarem o Regime de Tributação do Lucro Real.

Porém neste caso, o crédito se dará apenas pelas alíquotas de 0,65% para o PIS e 3% para a COFINS e deverá ser dividido em 12 parcelas de igual valor para a apropriação total.

Outro crédito admitido são nas aquisições de Máquinas e Equipamentos utilizados na produção de produtos em 4 anos através da Razão de 1/48, conforme o § 14 do Art. 3° da Lei 10.833/2003.

Todavia, o Art. 4° da Lei 12.546/2011 alterou o Art. 1° da Lei 11.774 e com isso a partir de Julho de 2012 permitiu-se o creditamento total de Pis e Cofins para esses maquinários.

CST (CÓDIGOS DE SITUAÇÃO TRIBUTÁRIA) DO PIS E COFINS

Os Códigos de Situação Tributária foram estabelecidos através da Instrução Normativa RFB nº 1.009, de 10 de fevereiro de 2010.

Os CST devem ser utilizados para a parametrização dos produtos contidos na empresa, item a item, os CST a serem utilizados são:

NAS SAÍDAS

| Código | Descrição |

| 01 | Operação Tributável com Alíquota Básica |

| 02 | Operação Tributável com Alíquota por Unidade de Medida de Produto |

| 03 | Operação Tributável com Alíquota por Unidade de Medida de Produto |

| 04 | Operação Tributável Monofásica – Revenda a Alíquota Zero |

| 05 | Operação Tributável por Substituição Tributária |

| 06 | Operação Tributável a Alíquota Zero |

| 07 | Operação Isenta da Contribuição |

| 08 | Operação sem Incidência da Contribuição |

| 09 | Operação com Suspensão da Contribuição |

| 49 | Outras Operações de Saída |

NAS ENTRADAS

| 50 | Operação com Direito a Crédito – Vinculada Exclusivamente a Receita Tributada no Mercado Interno |

| 51 | Operação com Direito a Crédito – Vinculada Exclusivamente a Receita Não-Tributada no Mercado Interno |

| 52 | Operação com Direito a Crédito – Vinculada Exclusivamente a Receita de Exportação |

| 53 | Operação com Direito a Crédito – Vinculada a Receitas Tributadas e Não-Tributadas no Mercado Interno |

| 54 | Operação com Direito a Crédito – Vinculada a Receitas Tributadas no Mercado Interno e de Exportação |

| 55 | Operação com Direito a Crédito – Vinculada a Receitas Não Tributadas no Mercado Interno e de Exportação |

| 56 | Operação com Direito a Crédito – Vinculada a Receitas Tributadas e Não-Tributadas no Mercado Interno e de Exportação |

| 60 | Crédito Presumido – Operação de Aquisição Vinculada Exclusivamente a Receita Tributada no Mercado Interno |

| 61 | Crédito Presumido – Operação de Aquisição Vinculada Exclusivamente a Receita Não-Tributada no Mercado Interno |

| 62 | Crédito Presumido – Operação de Aquisição Vinculada Exclusivamente a Receita de Exportação |

| 63 | Crédito Presumido – Operação de Aquisição Vinculada a Receitas Tributadas e Não-Tributadas no Mercado Interno |

| 64 | Crédito Presumido -Operação de Aquisição Vinculada a Receitas Tributadas no Mercado Interno e de Exportação |

| 65 | Crédito Presumido – Operação de Aquisição Vinculada a Receitas Não-Tributadas no Mercado Interno e de Exportação |

| 66 | Crédito Presumido – Operação de Aquisição Vinculada a Receitas Tributadas e Não-Tributadas no Mercado Interno e de Exportação |

| 67 | Crédito Presumido – Outras Operações |

| 70 | Operação de Aquisição sem Direito a Crédito |

| 71 | Operação de Aquisição com Isenção |

| 72 | Operação de Aquisição com Suspensão |

| 73 | Operação de Aquisição a Alíquota Zero |

| 74 | Operação de Aquisição sem Incidência da Contribuição |

| 75 | Operação de Aquisição por Substituição Tributária |

| 98 | Outras Operações de Entrada |

| 99 | Outras Operações |

CLASSIFICAÇÃO DE PRODUTOS E SERVIÇOS

Agora que já sabemos quais são os CST a serem utilizados na parametrização, vamos dividir o Pis e Cofins pela classificação, os produtos e serviços podem ser classificados nas seguintes categorias:

- Tributados (A grande maioria dos produtos, nessa categoria é devido o débito de Pis e Cofins, mas também poderá se creditar caso a empresa pertença ao regime não cumulativo);

- Monofásicos (Nessa categoria a regra das alíquotas gerais de 0,65% ou 1,65% para o PIS e 3% ou 7,6% para a COFINS já não é mais válida, isto acontece por que os produtos Monofásicos possuem alíquotas diferentes dos demais produtos, temos como exemplo, cervejas, refrigerantes, produtos de perfumaria, dentre muitos outros, quem é obrigado a recolher tal tributo é o primeiro da cadeia, sendo o industrial ou o importador, que irá recolher por toda a cadeia seguinte, as demais empresas não pagarão o imposto em cima dos produtos monofásicos mas também não poderão se creditar);

- Substituição Tributária (Temos como exemplo os tabacos, cigarrilhas e também as motocicletas);

- Alíquota Zero (Os produtos elencados na Alíquota Zero, geralmente são utilizados como forma de icentivo pelo governo, para que fiquem mais baratos, geralmente produtos da cesta básica, adubos, estes produtos não geram direito a crédito, mas também não é devido o Pis e Cofins nas saídas);

- Isenção (Na Isenção os impostos também não são devidos e os produtos não geram direito a créditos);

- Não Incidência (A não incidência ocorre quando naquela operação especifica não incide Pis e Cofins)

- Suspensão (Na Suspenção o produto é tributado de Pis/Cofins, porém ao vender o produto em uma situação especifica, ele é suspenso de Pis e Cofins, temos como exemplo a exportação).

ENTENDENDO COMO FUNCIONA A PARAMETRIZAÇÃO

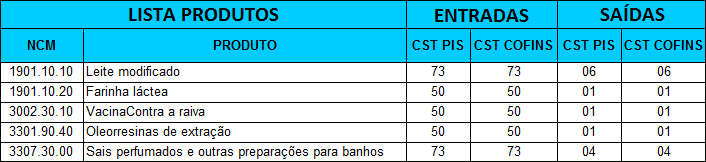

Agora que já apresentamos os CST e também as categorias existentes, chegou a hora de mostrar como é efetuado a parametrização do Pis e Cofins e para isto é extremamente necessário estar em mãos todas as tabelas atualizadas disponibilizadas pela receita federal.

Como vimos no decorrer do artigo, a parametrização deve ser efetuada item a item, o processo se resume em conhecer bem os produtos e a qual classificação do Pis e Cofins os mesmos pertencem, lembrando também que é extremamente necessário que os NCM (Nomenclatura Comum do Mercosul) estejam todos corretos, pois é através deles que será efetuado a consulta nas tabelas disponibilizadas pela Receita Federal.

Clique aqui para baixar as últimas tabelas

Na imagem acima temos um pequeno exemplo de uma parametrização efetuada em alguns itens pertencentes a uma empresa do segmento farmacêutico no regime não cumulativo, segregando assim o que é tributado com os CST 50 nas entradas e 01 nas saídas, os produtos monofásicos com os CST 73 nas entradas e 04 nas saídas e também os produtos com a alíquota zero de Pis e Cofins, utilizando os CST 73 na entrada e 06 nas saídas.

COMO CALCULAR O PIS E COFINS?

Para colocar em prática tudo o que aprendemos nos tópicos anteriores, vamos simular o cálculo do valor do imposto a pagar, logo após termos efetuado a parametrização dos produtos, segregando o que é tributado e o que não é.

Vendas de Produtos com Alíquota zero: R$ 5.000,00

Tendo os valores apurados em mãos, devemos pegar apenas o que será debitado e o que irá gerar direito a crédito, logo temos:

| Saídas | Entradas |

| Produtos Tributados: R$ 30.000,00 | Produtos Tributados: R$ 15.000,00 Aquisição de Energia Elétrica: R$ 1.000,00 |

Finalizando assim em R$ 30.000,00 de base de cálculo para o débito e R$ 16.000,00 de base de cálculo de entrada.

Débito R$ 30.000,00 – Crédito R$ 16.000,00 = R$ 14.000,00R$ 14.000,00 X 1,65% de PIS = R$ 231,00 à pagar de PISR$ 14.000,00 X 7,6% de COFINS = R$ 1064,00 à pagar de COFINS

CÓDIGOS DARF E VENCIMENTO DO PIS/COFINS

Os pagamentos da contribuição para o PIS e COFINS devem ser efetuados até o dia 25º (vigésimo quinto) do mês subsequente ao de ocorrência dos fatos geradores, conforme a Lei nº 11.933/2009, exceto às entidades financeiras e equiparadas referenciadas no § 1º do art. 22 da Lei nº 8.212/91 que devem ser pagos até o 20o (vigésimo) dia do mês subsequente ao mês de ocorrência dos fatos geradores.

§ 1º do art. 22 da Lei nº 8.212/91.

§ 1o No caso de bancos comerciais, bancos de investimentos, bancos de desenvolvimento, caixas econômicas, sociedades de crédito, financiamento e investimento, sociedades de crédito imobiliário, sociedades corretoras, distribuidoras de títulos e valores mobiliários, empresas de arrendamento mercantil, cooperativas de crédito, empresas de seguros privados e de capitalização, agentes autônomos de seguros privados e de crédito e entidades de previdência privada abertas e fechadas, além das contribuições referidas neste artigo e no art. 23, é devida a contribuição adicional de dois vírgula cinco por cento sobre a base de cálculo definida nos incisos I e III deste artigo.

Caso o dia do vencimento não seja dia útil, o pagamento deverá ser antecipado para o primeiro dia útil que o anteceder.

O pagamento deverá ser efetuado através do DARF (Documento de Arrecadação de Receitas Federais) emitido pelo SICALC (lembrando que o programa deve ser baixado pelo site da Receita Federal todo início de mês para atualização das taxas da SELIC).

OS CÓDIGOS A SEREM UTILIZADOS SÃO:

PARA O PIS:

- Regime Cumulativo – 8109;

- Folha de salários – 8301;

- Fabricantes/Importadores de veículos em substituição tributária – 8496;

- Combustíveis – 6824;

- Regime Não-cumulativo – 6912;

- Vendas à Zona Franca de Manaus (ZFM) – Substituição Tributária – 1921;

- Cervejas – Regime Especial de Tributação – 0679;

- Demais bebidas – Regime Especial de Tributação – 0691;

- Álcool – Regime Especial de Apuração e Pagamento – 0906;

- Pessoa jurídica de direito público – 3703.

PARA A COFINS:

- Regime Cumulativo – 2172;

- Fabricantes/Importadores de veículos em substituição tributária – 8645;

- Combustíveis – 6840;

- Regime Não-cumulativo – 5856;

- Vendas à Zona Franca de Manaus (ZFM) – Substituição Tributária – 1840;

- Cervejas – Regime Especial de Tributação – 0760;

- Demais bebidas – Regime Especial de Tributação – 0776;

- Álcool – Regime Especial de Apuração e Pagamento – 0929.

Deseja compartilhar este artigo? Basta clicar abaixo na rede desejada.

Gostou deste artigo? Se você deseja elevar o nível do seu conhecimento e se tornar especialista no setor fiscal, temos a solução ideal para você.

Estamos falando do curso online e prático mais completo do mercado, o Escrita Fiscal 3.0.

O curso possui mais de 120 vídeo aulas trazendo as situações inerentes a Escrituração Fiscal.

(Ainda temos 15 vagas com Desconto).

Hey, o que você achou deste conteúdo? Deixe seu comentário abaixo.