INÍCIO DA DESONERAÇÃO FOLHA DE PAGAMENTO, LEI 13.161

A Desoneração da Folha de Pagamento surgiu com a Lei 12.546/2011 como uma forma de estimular as contratações e aumentar a competitividade a base de Cálculo da Contribuição Patronal, que antes se dava por 20% em relação ao valor da Folha de Pagamento, para 1% ou 2% dependendo da atividade ou produto comercializado.

Como o texto da lei trazia o caráter impositivo, não havia até aquele momento, oportunidades para deixar de utilizar o sistema de Desoneração da Folha de Pagamento mesmo que isso trouxesse uma elevação substancial dos custos da empresa. Havia um forte clamor de alguns setores que se sentiram “injustiçados” para revisão da lei.

Os setores inclusos na Desoneração da Folha de Pagamento foram:

- Indústria de Calçados e Couro

- Indústria de Auto Peças

- Indústria de Confecções

- Indústria Textil

- Indústria de Plásticos

- Indústria Moveleira

- Fabricação de Aviões

- Fabricação de Navios

- Fabricação de Ônibus

- Call Centers

- Design House

- Hoteis

- TI / TC

- Brinquedos

- Cosméticos

- Construção Civíl

- Transporte Aéreo e Marítimo

- Transporte de Passageiros

- Transporte Rodoviário de Cargas

- Lojas de Departamento ou Magazines

- Comércio Varejista de Materiais para Construção

- Comércio Varejista de Equipamentos de Informática

- Comércio Varejista de Cama, Mesa e Banho

- Comércio Varejista de Livros Jornais e Revistas

- Comércio Varejista de Artigos Fotográficos

- Comércio Varejista de Produtos Esportivos

- Comércio Varejista de Produtos de Vestuário

EXEMPLO DA TRIBUTAÇÃO TRADICIONAL

- Total da Remuneração (folha de pagamento): R$ 50.000,00

- Contribuição Previdenciária (20%) R$ 10.000,00

- SAT (até 3% sujeito ao adicional do FAP) R$ 1.500,00

- Salário Educação (2,5%) R$ 1.250,00

- Sistema “S”(Incra, Senai/Senac; Sesc/Sesi) (3,3%) R$ 1.650,00

- Total de custo da empresa com INSS R$ 14.400,00

EXEMPLO DA DESONERAÇÃO FOLHA DE PAGAMENTO

- Receita Bruta da Empresa no mês: R$ 400.000,00

- Total da Remuneração (folha de pagamento): R$50.000,00

- Contribuição Previdenciária (2,5% sobre Receita Bruta) R$10.000,00

- SAT (até 3% sujeito ao adicional do FAP) R$ 1.500,00

- Salário Educação (2,5%) R$ 1.250,00

- Sistema “S”(incra, Senai/Senac; Sesc/Sesi) (3,3%) R$ 1.650,00

- Total de custo da empresa com INSS R$ 14,400,00 Cálculo da Guia de Recolhimento do INSS

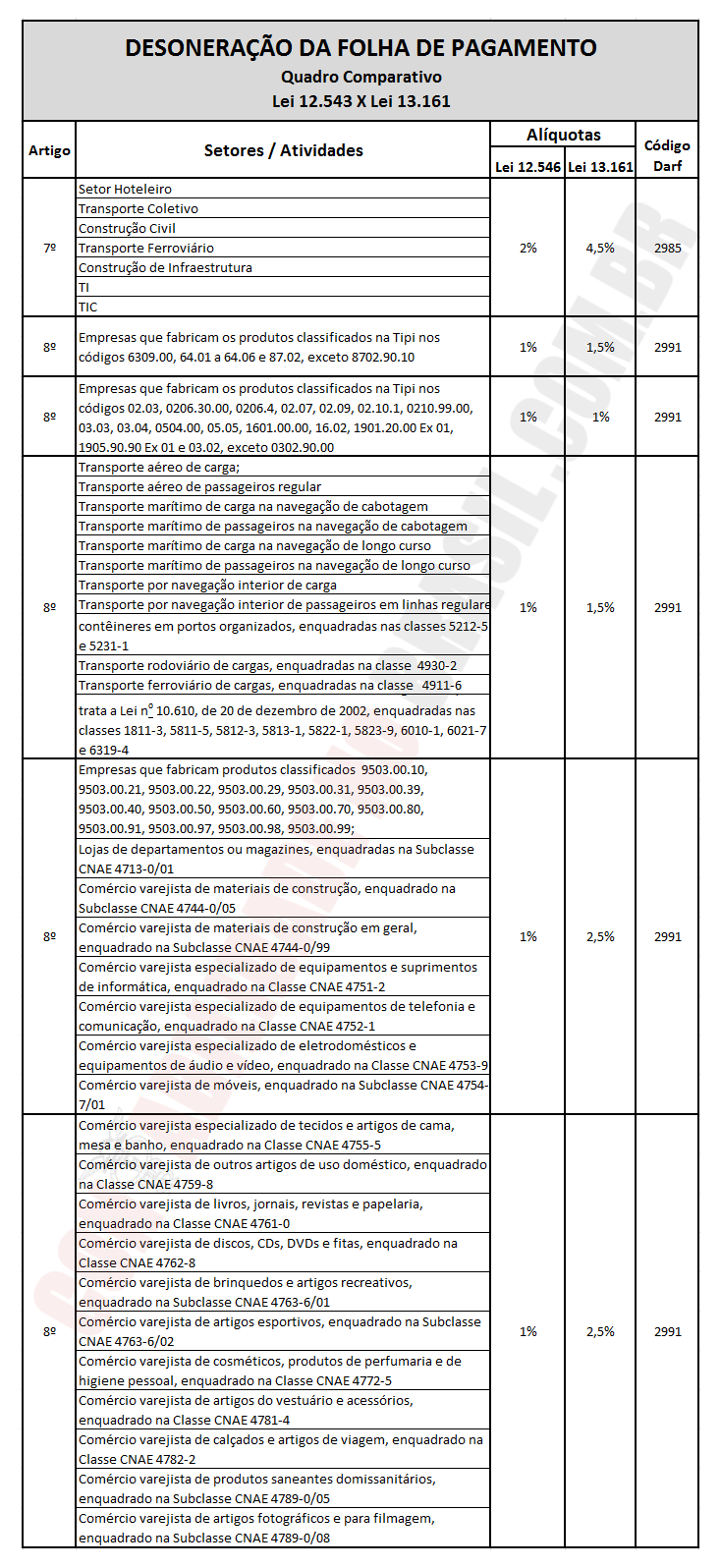

TABELA COMPARATIVA LEI 12.542 X LEI 13.161

PLANEJAMENTO TRIBUTÁRIO

Acompanhe a Série

Uma das alterações mais contundentes provocadas pela Lei 13.161 é o fato de o contribuinte poder escolher pela Desoneração da Folha de Pagamento – CPRB, ou o antigo regime de Tributação de 20% sobre a folha de pagamento, chamada CPP.

A opção pela desoneração da Folha CPRB ou pelo CPP é anual e irretratável, durante o ano calendário.

Este fato é extremamente relevante visto que em muitos casos mesmo com alíquotas menores instituídas pela 12.542, muitas empresas se sentiram prejudicadas já que o CPP sobre folha de pagamento era mais viável que tributar em 1% ou 2% o faturamento, um bom exemplo disso são as empresas de TI que possuem receitas elevadas e folhas de pagamentos muitas vezes enxutas.

Contudo não apenas as empresas que se sentiram prejudicadas no primeiro momento devem buscar o planejamento, todas as empresas precisaram buscar entender qual será o melhor cenário para o ano em questão.

OBRIGAÇÕES COM A DESONERAÇÃO FOLHA PAGAMENTO

A Desoneração da Folha de Pagamento trouxe algumas obrigações Acessórias novas e mudou a forma de se fazer outras já existentes.

Antes a CPP era pago na GPS junto com o valor do INSS dos empregados e o Pro Labore assim como o valor dos terceiros, porém com o advento da CPRB (Contribuição Patronal sobre a Receita Bruta) ficou instituído que a mesma deveria ser paga através do DARF e o código deveria ser conforme o artigo da lei que a instituía (veja código do DARF na tabela acima).

Outra mudança é o fato que foi criado o Bloco P na EFD Contribuições onde se deve informar o valor da receita assim como o valor da Contribuição paga no mês. Porém esse Bloco P está com os dias contados visto que a EFD REINF será responsável por receber essa informação.

Por fim é importante salientar que os valores da CPP (Contribuição Previdenciária Patronal) calculados pelo Sefip e demonstrados no “Comprovante de Declaração das Contribuições a Recolher à Previdência Social” nas linhas “Empregados/ Avulsos” e “Contribuintes Individuais” abaixo do título Empresa deverão ser somados e lançados no Campo “Compensação”, conforme descrito no Ato Declaratório CODAC n° 93.

Gostou deste artigo? Se você deseja elevar o nível do seu conhecimento e se tornar especialista no setor fiscal, temos a solução ideal para você.

Estamos falando do curso online e prático mais completo do mercado, o Escrita Fiscal 3.0.

O curso possui mais de 120 vídeo aulas trazendo as situações inerentes a Escrituração Fiscal.

(Ainda temos 15 vagas com Desconto).

Hey, o que você achou deste conteúdo? Deixe seu comentário abaixo.